30代。お給料も少しずつ上がり、お金に余裕があるという人も増えてくる年代ですが、みなさんはいくら貯金をしていますか? 全然していない… という人もいれば、老後に向けて着実に貯金中! という人もいるかもしれません。今回はそんな30代の貯金事情について調査! いったいいくら貯めればいいのか、他の人はどれくらい貯めているのか、賢く貯金していく方法についても解説していきます。

【目次】

・30代の平均貯金額って?

・30代はどれくらい貯金しておくべき?

・30代女性の貯金額を覗き見!

・お金を賢く貯金する方法とは?

30代の平均貯金額って?

貯金額平均は300万円台

30代の貯金額は平均して327万円だといわれています。これは単身世帯の場合で、2人以上の世帯の場合は591万円なのだそう。

また、30代では貯金がない、または100万円未満だという人の割合は、合わせて50%を超えています。一方、1000万円以上の貯金をしているという人も全体の9%と、一定数いるようです。

中央値は70万円ほど

中央値とは中央に位置する値のこと。平均を押し上げる高額貯蓄者がいるため、「真ん中」に位置する人の金額を中央値として表すことで、実態に近い金額を把握することができます。

この中央値は30代単身世代で70万円、二人以上の世帯で400万円ほど。

全員が預貯金で貯めているわけではなく、生命保険や財形貯蓄、株式等で保有している人も多いです。

【結婚 貯金】夫婦で貯金、どうしてる? 同額負担? へそくりは?

貯金】夫婦で貯金、どうしてる? 同額負担? へそくりは?

30代はどれくらい貯金しておくべき?

年収の3倍程度が目安

ファイナンシャルプランナーの石川福美さんによれば、30代では年収の3倍程度の貯金があると安心だといいます。

また、そもそも貯金をする理由を理解することが大事。しっかり備えておかなければいけない理由は大きく分けて2つあります。

1. 緊急予備資金(予想していなかった万が一のリスクへの対応資金)

「この先何が起こり、その時にいくら必要なのか、わからなければ不安ですよね。緊急予備資金の目安額として【収入がない状態で3〜6ヶ月生活できる資金】という数字がありますので、対策初心者の方はこれをまずは目標にしていきましょう!(もちろん実際には、人により必要な対策金額は異なります)『万が一』が現実化した時にすぐに動かせる流動性の高い資金として、銀行預金やキャッシュでもしっかり準備しましょう」(石川さん)

2. 将来必要となる資金(子どもの教育資金・親の介護資金・老後の生活資金など)

「ここでは誰にでも共通して必要な“老後の生活資金”についてお話します。こちらも目安として以下のような数字があります」(石川さん)

20代:年収の2倍程度

30代:年収の3倍程度

40代:年収の4倍程度

50代:年収の5倍程度

※家族構成や持ち家かどうかによって変わる。

「これは、老後生活がスタートするまでに備えが必要な資産の目安です。こんなに貯まっていない! という人がほとんどではないでしょうか? しかし、公的年金収入だけでは不足してしまう老後生活費の補填には、このくらいの資産が必要となるのが現実です」(石川さん)

30歳OLの貯金額っていくらが正解ですか?|元貧困女子FP直伝! 貯金との向き合い方

30代女性の貯金額を覗き見!

【貯金額71万円】カフェ勤務・フリーライターO子さん(30歳)の場合

職歴:メーカーに就職し受付で3年勤務。結婚を機に退職し、育児をしながらライターの仕事を始める。1年前からカフェでバリスタのアルバイトも。

手取り給与:5~7万円

住まい:神奈川県で夫・子供と3人住まい(分譲マンション)

【預金総額】

普通預金:約71万円

TOTAL:約71万円

1. ブロガー収入

「イベントや展示会のレポートを書く仕事を始めて約2年。空いた時間にできるし、文章を書くことが楽しいと目覚めさせてくれたこの仕事は大事にしたい」(O子さん)

2. アルバイト収入

「息子が幼稚園に入ってから、バリスタの勉強をして、カフェでアルバイトを始めた。平日の幼稚園に行っている間の数時間を活用。時給は1,020円」(O子さん)

3. 現金引き出し

「小遣いは一度に月5万円を引き出し、服やコスメ、美容代、お茶代などに使用。それ以外の外食や家賃、光熱費、日用品は夫がクレジットカードから支払い」(O子さん)

目標は100万貯めて家族でハワイ♡ 30歳ママの通帳の中身を拝見!

【貯金額290万円】アパレル会社勤務 D子さん(34歳)の場合

職歴:コスメ販売員、オペレーター、IT企業勤務を経て、1年半前に現在のアパレル会社に転職。経理担当。

手取り給与:約25万円

住まい:都内でひとり住まい

【預金総額】

普通預金:約10万円

郵便貯金:約30万円

楽天銀行:約100万円

投資信託:約150万円

TOTAL:約290万円

1. クレジットカード支払い

「洋服代や定期代、Wi-Fiなどの支払い。いつもは3万円ほどだけれど、年始に金沢へ旅行したため、この月は通常より多め。そのほか細かな買い物はLINEPayで支払う」(D子さん)

2. 投資信託

「お金の管理はざっくりだが、残高を見ながら月1.5〜3万円の間で投資信託に回している。現在は大きく値下がりしているが、長い目で見ているので、ショックはない」(D子さん)

3. 給与

「残業が多い月は27〜28万円の手取りになることも。大きく使う予定は今後もないけれど、手取りが増えたら、貯金に回し、引っ越しもしたいと考えている」(D子さん)

アパレル勤務34歳・貯金290万…「ずっと独身だったら」「もっと貯金しないと」日々迷い、将来に悩む

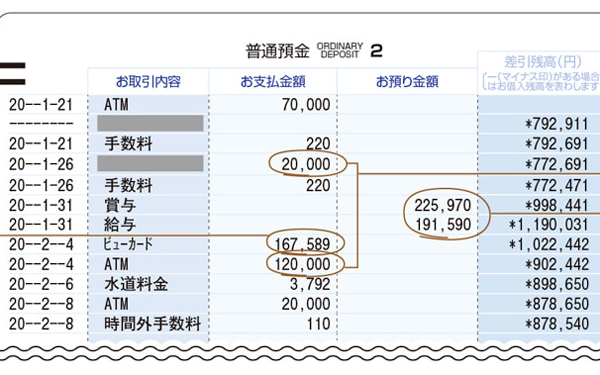

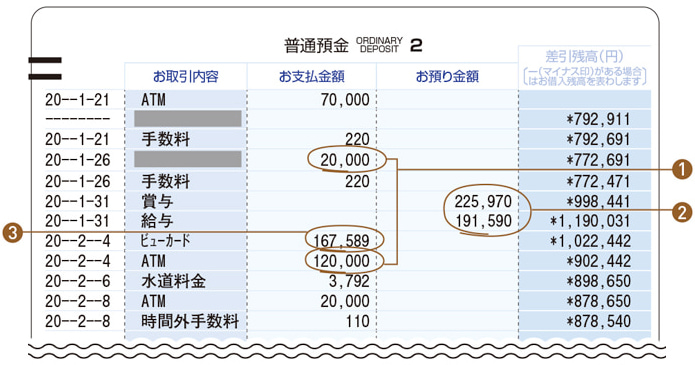

【貯金額388万円】IT関連会社勤務 C子さん(34歳)の場合

職歴:銀行に就職して営業職を5年、その後IT企業に転職して5年。広報と秘書業務を担当。

手取り給与:約19万円(持株会積立10万円の天引き後)

住まい:都内でひとり住まい

【預金総額】

普通預金:約88万円

会社持株会:約300万円

TOTAL:約388万円

1. 現金引き出し

「歯科医院での親知らず抜歯代のために引き出し。治療費は3,000円程度だったが、一度に2万円下ろすのはいつもの習慣。2月4日に下ろした現金からは、家賃12万円をATMで振込み。これも毎月の習慣」(C子さん)

2. 賞与・給与

「決算後の賞与が入ったけど、使わず普通預金に入れたまま。毎月末の給与は、会社の持株会積立として10万円が天引きされて振込まれる。持株会は会社からの上乗せもあってお得で、最近増額した」(C子さん)

3. クレジットカード支払い

「年末年始の帰省代と出産のお祝いラッシュで出費がかさんだ。ほかにSuicaの交通費、ルミネでの買い物、電気料金引き落としなどに使用。これがメインで、もう一枚のエムアイカードはたまに使う程度」(C子さん)

手取り給与19万で家賃12万。IT関連会社勤務34歳女性が、実は貯金のためにしているのは…

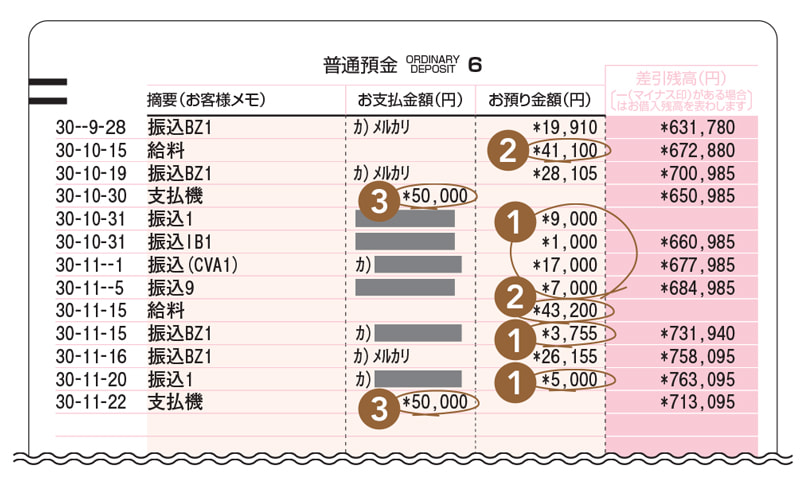

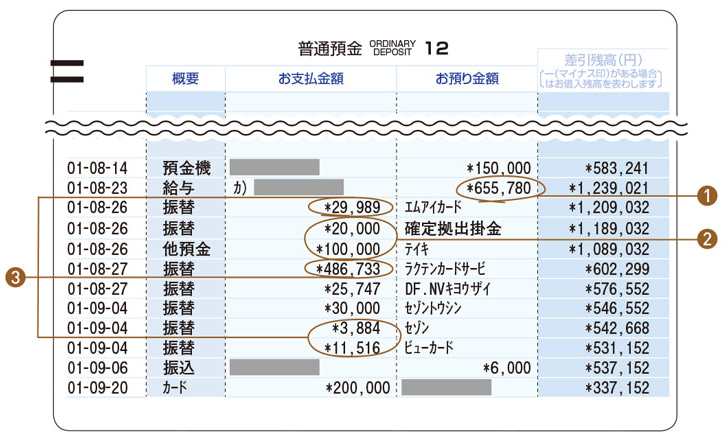

【貯金額656万円】通信販売会社勤務 Y子さん(34歳)の場合

職歴:社会保険労務士として働いたのち、現在の会社の立ち上げに参加。起業10年目の会社役員。

手取り給与:約66万円

住まい:神奈川県の分譲マンションに猫3匹と暮らす

【預金総額】

普通預金:約34万円

貯蓄用口座:約122万円

株式など:約500万円

TOTAL:約656万円

1. 給料

「起業時は無給のときもあったが、業績は右肩上がりで役員報酬も順調にアップ。現在の年俸は約1400万円(ボーナス含む)。不満はないが『この先も好調ばかりとは限らない』と慎重に構える」(Y子さん)

2. 老後の備え

「ひとり身でも楽しく老後を過ごすための備えとして、月2万円の確定拠出掛金、月10万円の積立定期を継続している。そのほか月3万円の投資信託もあり、こちらは『何かあったときのため』のお金」(Y子さん)

3. クレジットカード支払い

「光熱費から生活費までほとんどを楽天カードで支払い。セゾン&エムアイカードはデパ地下、ビューカードは交通費にと使い分け。電子マネーも日常的で、キャッシュレス生活もすっかり定着」(Y子さん)

起業10年… 通信販売会社役員34歳・貯金656万。独身を謳歌し、今は猫との生活が愛おしい♡

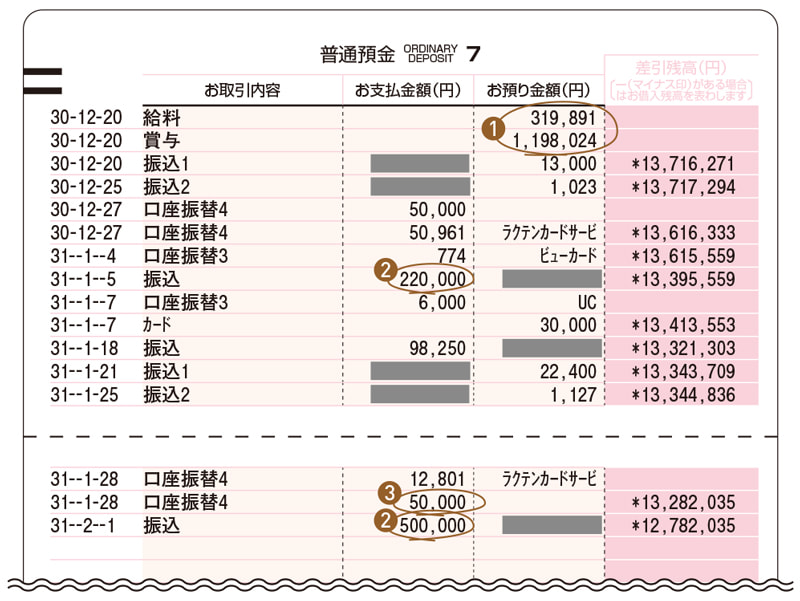

【貯金額1,265万円】銀行勤務 R子さん(33歳)の場合

職歴:現在の銀行に就職して12年目。顧客営業を経て、2年前から新規プロジェクトチームに。

手取り給与:25~27万円(家賃、財形貯蓄天引き後)

住まい:大阪府でひとり住まい

【預金総額】

普通預金:約20万円

郵便預金:約15万円

財形貯蓄:約830万円

投資信託など:約400万円

TOTAL:約1,265万円

1. クレジットカード用口座へ

「普通預金口座から別につくった引き落とし用口座にカード利用額を移し、使い道をメモ。小遣い帳代わりになって、用途や引き落とし予定額が一目瞭然」(R子さん)

2. 定期/投信へ

「ドル建て保険、旅行専用定期貯金、投資信託の3本をそれぞれ毎月定期に積み立てしている。このほかにも、給料からの天引きで毎月3万5千円を財形貯蓄している」(R子さん)

3. 生活用品

「食品や日用品などの買い物はデビットカードで、月1万円程度使用。キャッシュバックもある。現金は使わず、クレジットカードは趣味用に使い分けている」(R子さん)

銀行勤務33歳・貯金額1,265万。財形3.5万以外に彼女がしている貯蓄方法は…

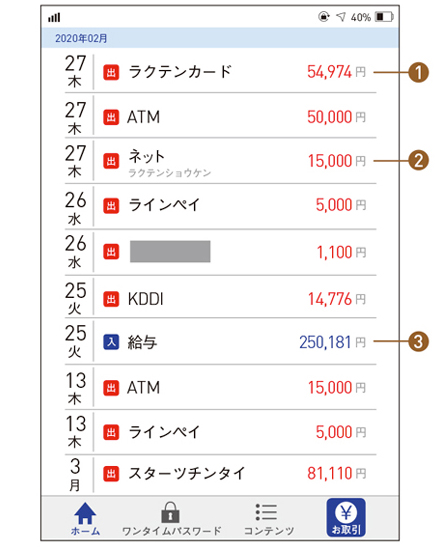

【貯金額2,200万円】不動産会社勤務 Q子さん(31歳)の場合

職歴:現在の会社に就職して8年目。不動産投資担当。

手取り給与:32万円

住まい:都内で夫とふたり住まい。3月末出産予定。

【預金総額】

普通預金:約1,200万円

郵便預金:約1,000万円

TOTAL:約2,200万円

1. 給料・賞与

「産休に入る前の最後の給料。当然ながら休暇中の1年間は収入7割減になるので、出費は控えるつもり。ボーナスは約3ヶ月分が支給されたけれど、半分は使わずに夫婦共有口座に移した」(Q子さん)

2. 共有口座へ

「結婚後につくった夫婦共有口座へは、夫10万円、Q子さん22万円(ボーナス後はイレギュラーで50万円)を毎月入金。夫の月額が少ないのは、住宅ローンを多く払っているから」(Q子さん)

3. 住宅ローン返済

「昨年6,000万円のマンションを購入。夫婦それぞれでローン契約し、Q子さんは1,500万円分の返済を担当。月5万円ずつ引き落としされている。頭金は夫婦の共有口座から500万円出した」(Q子さん)

31歳で貯金2,200万! 不動産会社勤務のQ子さん、手取り給与はハウマッチ?

お金を賢く貯金する方法とは?

貯金は「先取り」がキーワード!

貯蓄上手さんは、「お給料が入ったら毎月決まった額を別口座へ!」「つみたて定期預金で自動的に毎月定額を預金へ」といった感じで、貯まる仕組みをあらかじめ作っている人が多いです。

彼女たちは手元に残ったお金をやりくりして使っているので、買い物や趣味を楽しみながらも貯金もできるという上手なお金の運用をしています。

ちゃっかり貯めるには、「収入から先取りで貯金をする仕組みづくり」。これを整えるのが第一に取り入れるテクニックです。

「好きなこと」だけに使うと決めれば貯まりやすくなる

自己投資好きな人は、お金に関する優先順位のつけ方がとても上手。自分の好きなことにお金を使うと、心も満足してより一層頑張れますよね。

「自己投資」に回すメリハリをつける工夫をすれば、不要な支出を抑えるクセがつき、結果的に貯蓄上手になれます。

「本当に必要?」とお買い物の前に自問する

貯蓄上手は「思わず買う」「安いから買う」といった衝動買いや、つられ買いをしません。「本当に必要なもの、欲しいもの」をあらかじめリサーチしてからショッピングに出かけます。

もしも一目惚れした商品があれば、その場で買うのではなく一旦冷静になる時間をもち熟慮して判断するなど買い物に冷静なタイプが多いです。

どうしてもほしいものを見つけてしまったときは、「本当に今の自分に必要?」と持ち帰って最低でも一晩は考えると○。

ボーナスがあるならば、通常月の最低3倍の額を貯金へ!

貯蓄上手さんの多くは、ボーナスを楽しむ用・貯蓄用と分ける習慣ができています。

「ボーナス月は通常の先取り貯金の額の最低3倍を貯蓄へ回す」という人が多いようで、残りを楽しむことやご褒美に使い、楽しみと貯金を両立させています。

ちゃっかり貯蓄で「楽しみながら貯まる♡」4つの習慣|美人のマネースクール【16】

資金運用は当たり前の時代

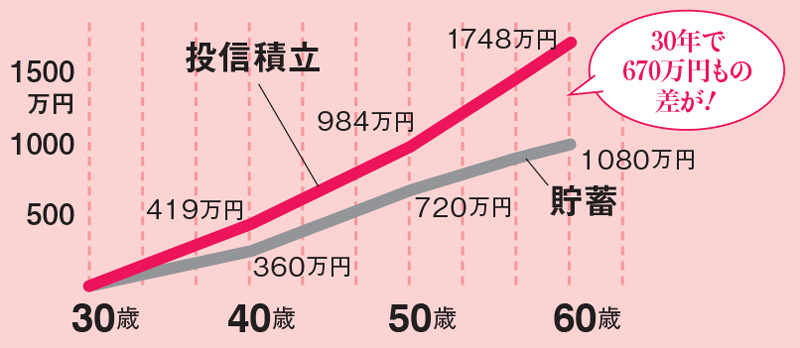

ファイナンシャル・プランナーの山口京子さんによれば、これからの時代は“貯蓄だけ”のほうが逆にリスキーなのだそう。

「ここ数年〝NISA〟や〝iDeCo〟など、税金面で優遇される投資の制度が続々と登場しています。実はコレ、国が国民に対し〝自助努力で自分の資産を増やしてね、老後のお金は自分で用意してね〟と宣言したのと同じ。

銀行の普通預金金利は現在0.001%! ただ預けても増えないどころか、インフレで物価が上がれば、元本は割れなくても資産価値が目減りしてしまう可能性も。日本円の資産しか持たないのはとてもリスキーなことなんです。だから国内・海外の株式、債券などに分散投資をすることが大事。投資というと株を一括買いして株価が下がれば大損、というイメージがあるかもしれませんが、たとえば投資信託なら百円から始められる証券会社もあります。投資は、資産を守るリスクヘッジです」(山口さん)

おすすめの資産運用法は、忙しくてもほったらかしでOKな【投信積立】だそう。

「商品には国内外さまざまな投資先があり、リスク分散が可能。毎月自動的に積み立てられるプランを選べば手間もかからず、下落したら買える口数が増えるので効率的に資産を増やせます」(山口さん)

※毎月3万円を貯蓄または投信積立した場合の試算。

※貯蓄(普通預金)の年利は0.001%(複利)、投資は年率期待リターン3%(同)で計算 ※手数料、税金は考慮していない。

その他、非課税でお得に貯める【つみたてNISA】や、老後資金準備におすすめな【iDeCo】などもあるのだそう。

貯金だけでなくこういった資産運用も上手に活用しながら、無理なくお金を増やしていけるといいですね。